2026年 確定申告(2025年分)対応|不動産売却者向け

【決定版】不動産を売った人の確定申告|必要書類・計算・特例(3,000万円控除)を迷わず終わらせる

いま確定申告中(2026年2月〜3月)の方へ。不動産を売ったときの確定申告は、 「利益が出たかどうか」だけでなく、特例(3,000万円控除など)を使うために“申告が必要”なケースが多いのがポイントです。

このページでは、必要書類・計算・特例・e-Tax(スマホ)まで、最後まで詰まらないために“順番”ごと整理します。 最後に、クラベストの無料売却査定へ自然につながる構成にしています。

目次

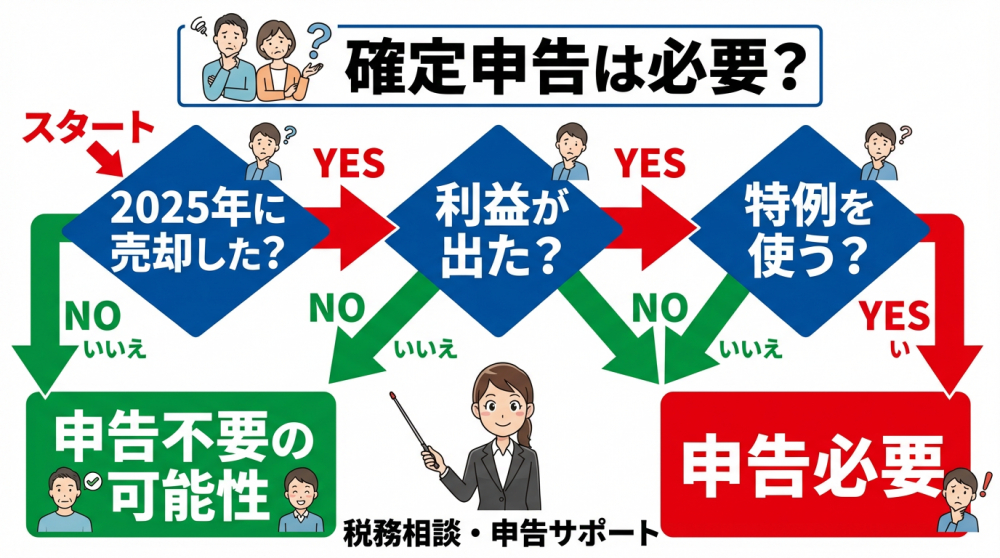

1. そもそも確定申告が必要?(5分で判定)

結論、不動産を売って利益(譲渡所得)が出た可能性がある人は申告が必要になりやすいです。 さらに、利益が出ていなくても、特例を使う=申告が要件になることが多いのが落とし穴。

チェック(当てはまる人は本文ど真ん中)

- 2025年中に売買の決済(引渡し)まで完了した

- 売却益が出た(または出たか分からない)

- マイホームを売ったので3,000万円控除を使えるか知りたい

- 取得費(買った時の金額・諸費用)が怪しい/資料不足

- 相続した不動産を売った

【画像2】申告要否の判定フロー図(YES/NO)

2. 2026年の申告スケジュール(今やること)

今この時期は、「書類回収」→「数字の確定」→「特例の当てはめ」の順番が最短です。 逆に、e-Tax入力から入ると、途中で取得費や特例で止まりやすくなります。

| 時期 | やること | 詰まりポイント |

|---|---|---|

| いま(2月〜) | 契約書・領収書・取得費資料の回収/特例チェック | 取得費が弱い→代替資料で補強(次章) |

| 〜3月上旬 | 申告書作成(e-Tax推奨)/添付・入力の見直し | 暗証番号・アプリ設定で止まる |

| 期限直前 | 送信・提出/納付(必要なら) | 不備で差戻し→余裕が消える |

売却益が出たか分からない人ほど、先に相場と数字を整理すると一気にラクです。

無料|クラベスト売却査定で相場を確認する3. 必要書類(これだけ揃えれば詰まない)

3-1. 最低限(まずこれ)

- 売買契約書(売った時):譲渡価額(売却価格)

- 仲介手数料の領収書:譲渡費用になり得る

- 登記費用等の領収書(売却時にかかったもの)

- 購入時の売買契約書:取得費(購入価格)

- 購入時の諸費用(仲介・登記・印紙など)

- リフォーム資料(資本的支出になり得る)

- 本人確認(マイナンバーカード等):e-Taxで重要

重要:取得費が“弱い”と税金が増えやすい

取得費がはっきりしないと、税額の見通しがブレます。 まずは「購入時の契約書・精算書・通帳・メール」など、根拠を積み上げるのが現実的です。

【画像3】必要書類チェックリスト(印刷用)

3-2. 取得費が分からない時の対処(やる順番)

- 仲介会社・金融機関へ「契約書控え/精算書」の再発行を依頼

- 司法書士の控え・登記関係の控え・ローン関係書類を確認

- 通帳履歴・振込控え・メール履歴で支出の裏取り

- リフォームは「資本的支出」になり得るため資料を整理

4. 譲渡所得の計算(税額の考え方まで)

基本式(ここだけ暗記でOK)

譲渡所得 = 売却価格 −(取得費+譲渡費用)

課税譲渡所得 = 譲渡所得 − 特別控除(例:3,000万円)

【画像4】計算式の図解(箱で分解)

4-1. まず確認するのは「所有期間」

税率は所有期間で区分されます。まずは「5年を超えるか」を確認してください(詳細の最終判断は個別事情)。

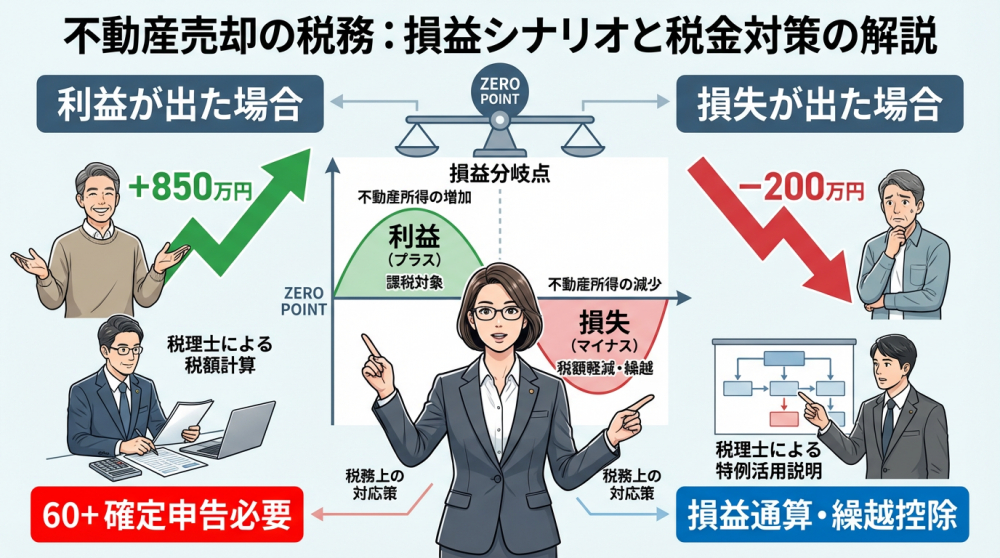

4-2. 計算イメージ(シンプル例)

| 項目 | 例 | メモ |

|---|---|---|

| 売却価格 | 4,000万円 | 売買契約書 |

| 取得費 | 3,000万円 | 購入価格+諸費用等 |

| 譲渡費用 | 150万円 | 仲介手数料など |

| 譲渡所得 | 850万円 | 4,000−(3,000+150) |

| 特別控除(例) | ▲850万円 | 3,000万円控除が使えれば0もあり得る |

5. 特例(3,000万円控除ほか)完全整理

もっとも重要なのが、居住用財産(マイホーム)の3,000万円特別控除です。 ただし「誰でも無条件」ではなく、要件・除外・期限・併用可否などがあります。

3,000万円控除:見落としやすいチェック

- 住まなくなってから売るまでの期間(要件に影響)

- 家屋と土地の関係(売り方)

- 過去に同様の特例を使っていないか

- 親族など特殊関係者への譲渡に当たらないか

【画像5】3,000万円控除の要件まとめ(チェック図)

「自分は使える?」の判断が難しい人は、売却条件を先に整理すると早いです。

無料|クラベスト売却査定で整理する6. 損が出たとき(損益通算・繰越控除)

「損が出た=何もしなくていい」とは限りません。条件を満たすと、 他の所得と相殺できたり、翌年以降に繰り越せたりする論点があります。 この領域は要件が複雑になりやすいので、判断に迷う場合は専門家相談が安全です。

【画像6】利益・損失の分岐イメージ(図/グラフ)

7. e-Tax(スマホ)での申告手順:家で終わらせる

スマホ申告は、事前準備(マイナンバー+アプリ)で9割決まります。 「入力」は後回しでOK。先に書類・数字・特例の当てはめを固めると詰まりません。

最短ルート

- 事前準備(カード・暗証番号・アプリ)

- 売却の数字(売却価格/取得費/譲渡費用)を確定

- 特例の要件チェック

- e-Tax入力→送信→納付(必要なら)

【画像7】スマホe-Tax手順(画面キャプチャ風)

8. 京都の売却で“損しない”実務(クラベスト視点)

京都はエリアごとに価格の出方が変わりやすく、同じ売却でも戦略次第で手取りが変わります。 申告は「売った後」ですが、実は売る前の意思決定が、税金・手取りを左右します。

売却前に決めるべき3つ

- 時期:所有期間・特例の見通し

- 条件:現況・測量・解体など(費用と手取りに影響)

- 価格:相場に対して高すぎる/低すぎるの判断

【画像8】京都×不動産売却のイメージ

9. よくある質問(FAQ)

Q. 会社員でも不動産を売ったら申告が必要?

売却で利益(譲渡所得)が出た場合は申告が必要になり得ます。特例を使う場合も申告が要件になることが多いです。

Q. 3,000万円控除を使えば必ず税金ゼロ?

譲渡所得が3,000万円以下で要件を満たす場合はゼロになり得ますが、要件・除外・併用可否などで変わります。

Q. 取得費の資料が無いとどうなる?

税額に直結します。再発行・代替資料の積み上げで根拠を補強するのが現実的です。

10. 無料売却査定(クラベスト)|確定申告の不安を“数字”で整理

相場が分かると、申告の迷いが一気に減ります。

「利益が出る?」「特例を使うと実質いくら?」の見通しが立つと、次の動きが速くなります。

※本ページは一般的な情報提供です。実際の適用可否・税額は個別事情で異なります。最終判断は税務署・税理士等にご確認ください。